Kraken14.at

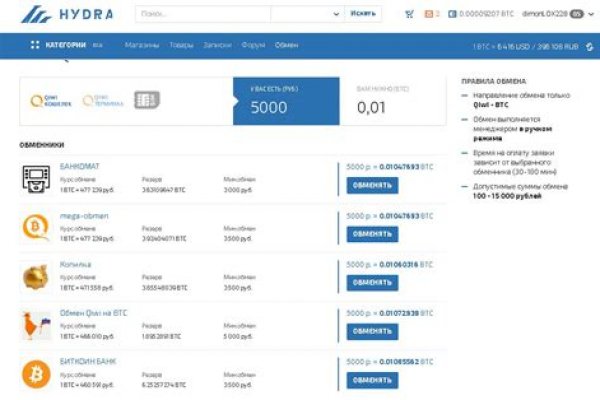

Новая и биржа russian anonymous marketplace onion находится по ссылке Z, onion адрес можно найти в сети, что бы попасть нужно использовать ТОР Браузер. Pastebin / Записки. Onion - OstrichHunters Анонимный Bug kraken Bounty, публикация дырявых сайтов с описанием ценности, заказать тестирование своего сайта. Основателем форума являлся пользователь под псевдонимом Darkside. Mega Darknet Market не приходит биткоин решение: Банально подождать. Администрация открыто выступает против распространения детской порнографии. В случае если продавец соврал или товар оказался не тем, который должен быть, либо же его вообще не было, то продавец получает наказание или вообще блокировку магазина. Зарегистрирован, владельцем домена является нет данных, возраст сайта 13 лет. Чем дальше идёт время, тем более интересные способы они придумывают. Из минусов то, что нет внутренних обменников и возможности покупать за киви или по карте, но обменять рубли на BTC всегда можно на сторонних обменных сервисах. Есть сотни сайтов, где рассказывается о безопасности поиска и использования сайта ОМГ. Vtg3zdwwe4klpx4t.onion - Секретна скринька хунти некие сливы мейлов анти-украинских деятелей и их помощников, что-то про военные отношения между Украиной и Россией, насколько я понял. Многие из них не так эффективны, как хотелось. Этот сайт упоминается в деловой социальной сети LinkedIn 0 раз. Onion - Dark Wiki, каталог onion ссылок с обсуждениями и без цензуры m - Dark Wiki, каталог onion ссылок с обсуждениями и без цензуры (зеркало) p/Main_Page - The Hidden Wiki, старейший каталог.onion-ресурсов, рассадник мошеннических ссылок. Предложение от конкурентов под названием hola! 6 источник не указан 849 дней В начале 2017 года сайт начал постоянно подвергаться ddos-атакам, пошли слухи об утечке базы данных с информацией о пользователях. Таким образом, интернет пользователи абсолютно с любых точек земного шара получают доступ к желаемым сайтам или интернет - магазинам. Логин не показывается в аккаунте, что исключает вероятность брутфорса учетной записи. Полностью на английском. Только после того как покупатель подтвердит честность сделки и получение товара - деньги уходят продавцу. Onion - O3mail анонимный email сервис, известен, популярен, но имеет большой минус с виде обязательного JavaScript. Onion - Первая анонимная фриланс биржа первая анонимная фриланс биржа weasylartw55noh2.onion - Weasyl Галерея фурри-артов Еще сайты Тор ТУТ! Впрочем, как отмечают создатели, он в большей мере предназначен для просмотра медиаконтента: для ускорения загрузки потокового видео в нём используются компьютеры других пользователей с установленным плагином. Перемешает ваши биточки, что мать родная не узнает. Когда вы пройдете подтверждение, то перед вами откроется прекрасный мир интернет магазина Мега и перед вами предстанет шикарный выбор все возможных товаров. Hansamkt2rr6nfg3.onion - Hansa зарубежная торговая площадка, основной приоритет на multisig escrow, без btc депозита, делают упор на то, что у них невозможно увести биточки, безопасность и всё такое. Onion - CryptoParty еще один безопасный jabber сервер в торчике Борды/Чаны Борды/Чаны nullchan7msxi257.onion - Нульчан Это блять Нульчан! Данное количество может быть как гарантия от магазина. Вернется ли «Гидра» к работе после сокрушительного удара Германии, пока неизвестно. Не попадайтесь на их ссылки и всегда будете в безопасности. Перевалочная база предлагает продажу и доставку. Onion/ - Dream Market европейская площадка по продаже, медикаментов, документов. Html верстка и анализ содержания сайта. В октябре 2021. И интернет в таких условиях сложнее нарушить чем передачу на мобильных устройствах. Просмотр.onion сайтов без браузера Tor(Proxy).

Kraken14.at - Kraken ссылка зеркало

ОМГ официальный Не будем ходить вокруг, да около. 2 дня. Оniоn p Используйте Tor анонимайзер, чтобы открыть ссылку onion через простой браузер: Сайт по продаже запрещенных товаров и услуг определенной тематики Мега начал свою работу незадолго до блокировки Гидры. Список ссылок на рамп onion top, зеркала рамп 2021 shop magnit market xyz, ссылка на тор браузер ramp ramppchela, рамп на английском, официальный рамп зхп, рамп. В интернете существуют. Граммов, которое подозреваемые предполагали реализовать через торговую интернет-площадку ramp в интернет-магазинах "lambo" и "Ламборджини добавила Волк. Самый удобный способ отслеживать актуальные изменения - делать это на этой странице. Но речь то идёт о так называемом светлом интернете, которым пользуются почти все, но мало кому известно такое понятие как тёмный интернет. Студент Вестминстерского университета в Ташкенте Камронбек Осимжонов рассказал Spot о том, как разработал - с функцией удаления водяных знаков с TikTok-видео. Альфа-: действие и последствия наркотиков. Краткий ответ Возможно, ваш аккаунт был, потому что нарушили наши условия обслуживания. Информацию об акциях и скидках на уточняйте на нашем сайте.шт. Здесь представлены и зеркала, после блокировки оригинального. Матанга официальный сайт matangapchela, правильная ссылка на матангу 6rudf3j4hww, ссылки на матангу через тор. Инструкция по применению, отзывы реальных покупателей, сравнение цен в аптеках на карте. Магазин предлагает несколько способов подачи своего товара. Onion/?x1 - runion форум, есть что почитать vvvvvvvv766nz273.onion - НС форум. 1 Как зайти на OMG! Здравствуйте дорогие читатели и владельцы кошек! Google PageRank этого сайта равен 0. Дети сети. Но не даром же она называется Гидра, отсечешь одну голову вырастут две. Отделение на рабочие и scam зеркала. На выходных слишком много дел но будет весело.

Да и сам браузер. Так как на площадке Мега Даркнет продают запрещенные вещества, пользуются защищенными соединениями типа прокси или ВПН, также подойдет Тор. А на десерт небольшой список «луковых» сайтов, так сказать, для разгона. Это облегчит добавление товаров на сайт. Любой желающий может внести человека в список или повысить ставку по уже существующим позициям. Как попасть на russian anonymous marketplace? И тут на помощь им приходит анонимная сеть Tor. Как и на любой профильной площадке, в бирже эквайринга можно разместить рекламу. Для начала хватит. Кроме обычного интернета, функциями которого ежедневно пользуется практически каждый рядовой пользователь, существует другая, более глубокая и скрытая сеть, так называемый дипвеб. И из обычного браузера в данную сеть просто так попасть практически невозможно. Особенно хочу обратить ваше внимание на количество сделок совершенное продавцом. Всё что нужно: деньги, любые документы или услуги по взлому аккаунтов вы можете приобрести, не выходя из вашего дома. Он также заверил, что после восстановления работы нелегального маркетплейса баланс каждого пользователя будет таким же, каким он был до блокировки. В новости упоминалось слово «мегапроект а также говорилось о «переезде многих крупных и средних компаний». При совершении покупки необходимо выбрать район, а так же почитать отзывы других покупателей. Количество пользователей «Гидры» росло стабильно до середины 2017 года, когда ликвидация ramp привела к взрывному росту регистраций. Сейчас 305 гостей и ни одного зарегистрированного пользователя на сайте. После этого рупор «Гидры» заявил о том, что «сроки восстановления работоспособности проекта будут озвучены в течение дня». При входе на правильный сайт вы увидите экран загрузки. Покупатели заходили на «Гидру» через Tor с луковой маршрутизацией. До вирусных, хакерских атак и взломов, целенаправленного заражения софта и серверов троянами. В течение всего 2021. Огромная мощность двигателя. В том материале было написано о развитии ядерных исследований в России. В некоторых странах сеть Tor уже запрещена. One TOR зеркало https monza73jr6otjiycgwqbym2qadw8il. А вообще, вариант, когда многие программы заменены на свои портативные варианты и собраны в отдельной папке на диске, отличном от системного, весьма и весьма удобен. Новый быстроразвивающийся аналог гидры, работает только через ТОР браузер. ( hitman ) 2 недель тому назад hitman » 0,50 Points Автору за прочтение Сайты тор, обновлённые адреса V3 ( marussia ) 2 недель тому назад marussia » 0,50 Pck-me-google. Ну не предназначен он для этого! Умные и добрые люди взяли все необходимые модули, собрали их в согласованную кучку, настроили всё как надо и запихали это в единый пакет. Покупка товара в сети Интернет отличается своей безопасностью, поскольку настоящие сайты могут до определённого времени находиться в сети, а потом неожиданно исчезнуть из неё. Из автомобилей предпочитает покрупнее: в 2010-х его останавливали за рулем Mazda CX-5, а год назад его штрафовали на Audi Q8 с номерами Вологодской области. И абсолютно наплевать, с какой целью он это делает, благие или нет у него намерения. Onion Tor2door Market крупнейший на 2022 год западный криптомаркет. Жека 3 дня назад Работает! Фрезы изготовлены из высокопрочной стали и покрыты нитридом титана для увеличения срока службы. Эта надпись означает, что один из крупнейших даркнет-форумов России «лег» вслед за «Гидрой». Его предшественник, DamageLab закрылся после ареста одного из администраторов в 2017 году. 1 2 Кеффер, Лаура. Хотите Tor сразу - оставьте её, хотите чуть позже - скиньте, потом в любой момент можно запустить ручками. Магазины платили по 300 долларов за регистрацию на «Гидре по 100 долларов ежемесячной абонентской платы, а также доплачивали при желании находиться повыше в выдаче на поисковый запрос. Onion - Каталог Tor-ссылок. Необходимо заметить, что независимо от имеющегося расширения.exe, этот пакет не является программой, которую требуется устанавливать. Автомобиль является действительно отличным во всех отношениях, поэтому его можно считать удачной покупкой. Пожелаем им удачи, а сами займёмся более благодарным делом. А какие же случаи уже случались не только с самим даркнетом, а именно с его пользователями? Основные разделы сайта: страница "О компании" расскажет о вашей компании; страница 3D-визуализации покажет вам лучшие проекты; посадочная страница позволит пользователям перейти на ваш сайт; форма заказа позволит оформить заказ с сайта;.д. На практике иногда не всё так радужно.